居间人培训-17-上海期货交易所品种介绍-橡胶

发布时间:2019-12-12一、上海期货交易所化工系列产品介绍

上海期货交易所(Shanghai Futures Exchange, SHFE)是在中国证监会集中统一监督管理下,依法依规组织期货交易并实行自律管理的法人,根本宗旨是促进社会主义市场经济的发展。

上海期货交易所化工系列产品现以天然橡胶期货合约为主,且将不断为市场提供优质、适用的化工类产品合约。自1993年上市天然橡胶期货以来,二十余年的稳健运行使上海期货交易所已成为全球最主要的天然橡胶期货交易市场之一。

(一)价格标杆—天然橡胶价格新基准

天然橡胶期货品种吸引了来自产业界和金融界的各类投资者,充分数量的买方和卖方使我们的市场充满活力,形成了国内外共同认可的天然橡胶价格标杆。

交易时段(北京时间): 09:00 - 11:30

13:30 - 15:00

交易所规定的其他时间

上海期货交易所天然橡胶期货主力合约收盘价走势(单位:元/吨)

数据来源:上海期货交易所(SHFE)

东京工业品交易所RSS3期货主力合约收盘价走势(单位:日元/公斤)

数据来源:Wind

(二)风险管理—逐渐完备的工具和平台

作为天然橡胶消费第一大国,优秀期货市场所具备的各项功能与相关行业的平稳运行与发展有着密切联系。

中国天然橡胶产量、进口量、消费量(万吨)

|

年份 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

|

产量 |

68.7 |

72.7 |

80.2 |

85.6 |

84.01 |

75.6 |

77.4 |

|

进口量 |

288.8 |

304.9 |

342.6 |

397.5 |

409.6 |

424.8 |

455.9 |

|

出口量 |

2.5 |

0.9 |

1.3 |

1.2 |

1.8 |

0.5 |

1.5 |

|

表观需求量 |

355 |

376.7 |

421.5 |

481.9 |

491.8 |

499.9 |

531.8 |

数据来源:国际橡胶研究组织(IRSG)

运用成熟的风险管理工具和平台是产业和企业稳健运行和发展的重要因素。正因如此,我们不断加强和各个伙伴之间的合作。

我们拥有规范透明高效的市场、世界认可的价格和强大的流动性。通过我们的平台,您可以随时转移价格波动所带来的各类风险,为您的日常经营保驾护航。

上海期货交易所天然橡胶期货作为国内成交最活跃的期货品种之一,2016年各合约累计成交1.95亿手(双边),成交金额24.73万亿元人民币(双边)。

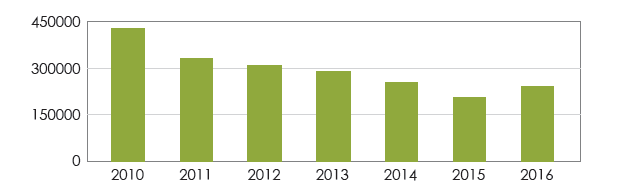

上海期货交易所天然橡胶期货近年成交金额(亿元,双边计算)

数据来源:上海期货交易所(SHFE)

(三)化工系列产品仓储与交割—由经济中心迈向全国

上海期货交易所天然橡胶期货合约的交割品级为国产天然橡胶(SCR WF) 和进口3号烟胶片(RSS3)。

化工产品交易中的现货交割是期货市场成熟与否的重要标志,我们拥有19家国内天然橡胶仓储设施,共计49.3万吨的总库容使得现货交割极为便利和可靠。(截至2017年6月30日)

我们认可的天然橡胶仓储公司目前主要位于消费密集或交通物流极为便利的经济中心和贸易枢纽,依据严格的准入标准和日常管理办法,以保证为客户提供优质的服务。

我们对于天然橡胶的品牌注册有着一系列严格的质量控制等标准,现有8家注册品牌已成为市场上品质保证的象征。

二、天然橡胶期货基础知识

(一)上海期货交易所化工期货产品合约

|

上海期货交易所天然橡胶期货产品合约 |

|

|

交易品种 |

天然橡胶 |

|

交易单位 |

10吨/手 |

|

报价单位 |

元(人民币)/吨 |

|

最小变动价位 |

5元/吨 |

|

每日价格最大波动限制 |

不超过上一交易日结算价±3% |

|

合约交割月份 |

1、3、4、5、6、7、8、9、10、11月 |

|

交易时间 |

上午9:00~11:30 ,下午1:30~3:00和交易所规定的其他交易时间 |

|

最后交易日 |

合约交割月份的15日(遇法定假日顺延) |

|

交割日期 |

最后交易日后连续5个工作日(遇法定假日顺延) |

|

交割品级 |

标准品:1、国产天然橡胶(SCR WF),质量符 合国标GB/T8081-2008。 2、进口3号烟胶片(RSS3),质量符合 《天然橡胶等级的品质与包装国际标准(绿皮书)》(1979年版)。 |

|

交割地点 |

交易所指定交割仓库 |

|

最低交易保证金 |

合约价值的5% |

|

交割方式 |

实物交割 |

|

交易代码 |

RU |

|

上市交易所 |

上海期货交易所 |

(二)天然橡胶期货合约制度

1、化工期货合约保证金制度

交易保证金是指会员在交易所账户中确保合约履行的资金,是已被占用的保证金。天然橡胶期货合约的最低交易保证金为合约价值的5%。

交易所根据某一期货合约持仓的不同数量和上市运行的不同阶段(即:从该合约新上市挂牌之日起至最后交易日止)制定不同的交易保证金收取标准。具体规定如下:

天然橡胶标准合约持仓量变化时的交易保证金收取标准

|

从合约新上市挂牌之日起,当持仓总量(X)达到下列标准时 |

天然橡胶交易保证金比例 |

|

X≤8万 |

5% |

|

8万<X≤12万 |

8% |

|

12万<X≤16万 |

10% |

|

X>16万 |

12% |

注:X表示某一月份合约的双边持仓总量,单位:手。

交易过程中,当某一期货合约持仓量达到某一级持仓总量时,暂不调整交易保证金收取标准。当日结算时,若某一期货合约持仓量达到某一级持仓总量,则交易所对该合约全部持仓收取与持仓总量相对应的交易保证金,保证金不足的, 应当在下一个交易日开市前追加到位。

天然橡胶标准合约上市运行不同阶段的交易保证金收取标准

|

交易时间段 |

天然橡胶交易保证金比例 |

|

合约挂牌之日起 |

5% |

|

交割月前第一个月的第一个交易日起 |

10% |

|

交割月份第一个交易日起 |

15% |

|

最后交易日前二个交易日起 |

20% |

当某一期货合约达到应该调整交易保证金的标准时,交易所应当在新标准执行前一交易日的结算时对该合约的所有历史持仓按新的交易保证金标准进行结算,保证金不足的,应当在下一个交易日开市前追加到位。

在进入交割月份后,卖方可以用标准仓单作为与其所示数量相同的交割月份期货合约持仓的履约保证,其持仓对应的交易保证金不再收取。

2、化工期货合约限仓制度

持仓限额是指交易所规定的会员或者客户对某一合约单边持仓的最大数量。套期保值持仓头寸实行审批制度,不受本条前款限制。

同一客户在不同期货公司会员处开有多个交易编码,各交易编码上所有持仓头寸的合计数,不得超出一个客户的持仓限额。

为保证市场稳定运行,SHFE根据合约上市运行不同阶段和运行情况制定相应的限仓比例和限仓数额。

天然橡胶标准合约在不同时期的限仓比例和持仓限额规定(单位:手)

|

|

合约挂牌至交割月份 |

合约挂牌至交割月前第二个月的最后一个交易日 |

交割月前第一月 |

交割月份 |

||||

|

|

某一标准合约持仓量 |

限仓比例(%) |

限仓数额(手) |

限仓数额(手) |

限仓数额(手) |

|||

|

期货公司会员 |

非期货公司会员 |

客户 |

非期货公司会员 |

客户 |

非期货公司会员 |

客户 |

||

|

天然橡胶 |

≥5万手 |

25 |

500 |

500 |

150 |

150 |

50 |

50 |

注:表中某一期货合约持仓量为双向计算,期货公司会员、非期货公司会员、客户的限仓比例与限仓数额为单向

计算;期货公司会员的限仓比例为基数,交易所可以根据期货公司会员的净资产和经营情况调整其持仓限额。

3、化工期货合约涨跌停板制度

交易所实行价格涨跌停板制度,由交易所制定各上市期货合约的每日最大价格波动幅度。

在某一期货合约的交易过程中,当出现下列情况时,交易所可以根据市场风险调整其涨跌停板幅度:

(一)期货合约价格出现同方向连续涨跌停板时;

(二)遇国家法定长假时;

(三)交易所认为市场风险明显变化时;

(四)交易所认为必要的其他情况。

交易所根据市场情况决定调整涨跌停板幅度的,应当公告,并报告中国证监会。

对同时适用本办法规定的两种或两种以上涨跌停板的,其涨跌停板按照规定涨跌停板中的最高值确定。

天然橡胶期货合约的涨跌停幅度为不超过上一交易日结算价的±3%。当某天然橡胶期货合约在某一交易日(该交易日称为D1交易日,以下几个交易日分别称为D2、D3、D4、D5、D6交易日)出现单边市,该期货合约涨跌停板调整及交易保证金收取对应下表:

|

|

平日 |

D1交易日 |

D2交易日 |

D3交易日 |

D4交易日 |

|

涨跌停板 |

L0 |

L1= L0 |

L2= L1+3% |

L3= L1+5% |

暂停交易 |

|

收盘时交易保证金 |

M0 |

M1= L2+2% |

M2= L3+2% |

M3= M2 |

注:此表为原始参数表,现行交易参数以上海期货交易所官网公布为准。

交易所在D4交易日根据市场情况决定对该期货合约实施下列两种措施中的任意一种:

措施一:D4交易日,交易所决定并公告在D5交易日采取单边或双边、同比例或不同比例、部分会员或全部会员提高交易保证金,暂停部分会员或全部会员开新仓,调整涨跌停板幅度,限制出金,限期平仓,强行平仓等措施中的一种或多种化解市场风险,但调整后的涨跌停板幅度不超过20%。在交易所宣布调整保证金水平之后,保证金不足者应当在D5交易日开市前追加到位。若D5交易日该期货合约的涨跌幅度未达到当日涨跌停板,则D6交易日该期货合约的涨跌停板和交易保证金比例均恢复正常水平;若D5交易日该期货合约的涨跌幅度与D3交易日同方向再达到当日涨跌停板,则交易所宣布为异常情况,并按有关规定采取风险控制措施;若D5交易日该期货合约的涨跌幅度与D3交易日反方向达到当日涨跌停板,则视作新一轮单边市开始,该日即视为D1交易日,下一日交易保证金和涨跌停板参照《上海期货交易所风险控制管理办法》第十二条规定执行。

措施二:在D4交易日结算时,交易所将D3交易日闭市时以涨跌停板价申报的未成交平仓报单,以D3交易日的涨跌停板价,与该合约净持仓盈利客户(或非期货公司会员,下同)按持仓比例自动撮合成交。同一客户持有双向头寸,则首先平自己的头寸,再按上述方法平仓。

4、化工系列期货合约保证金收取比例

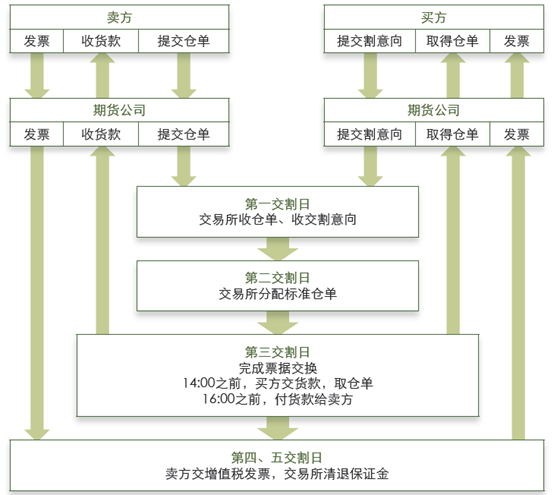

⑴ 交割结算流程:

实物交割应当在合约规定的交割期内完成。交割期是指该合约最后交易日后的连续五个工作日。该五个交割日分别称为第一、第二、第三、第四、第五交割日,第五交割日为最后交割日。交割程序如下图:

⑵ 标准仓单在交易所进行实物交割的流转程序

① 卖方客户将标准仓单授权给卖方期货公司会员以办理实物交割业务;

② 卖方会员将标准仓单提交给交易所;

③ 交易所将标准仓单分配给买方会员;

④ 买方期货公司会员将标准仓单分配给买方客户。在交割期内,如当日14:00之前办妥标准仓单、增值税专用发票、货款等交割事宜的,交易所当日即清退其相应的交割部位保证金。如当日14:00之后办妥的,交易所将在下一交易日清退交割部位保证金。

⑶ 交割结算价

天然橡胶期货的交割结算价:天然橡胶期货的交割结算价为该合约最后5个有成交交易日的成交价格按照成交量的加权平均价。

⑷ 交割单位

实物交割以每手或其整数倍交割。

⑸ 质量标准(标准品)

① 国产天然橡胶(SCR WF)实行品牌交割:质量符合国标GB/T8081- 2008,且经过上海期货交易所认可的注册品牌。海南天然橡胶产业集团股份有限公司“宝岛”牌、“美联”牌、“五指山”牌,云南农垦集团有限责任公司“云象”牌、“金凤”牌天然橡胶,中化国际(控股)股份有限公司的中化橡胶,广东省广垦橡胶集团有限公司的广垦橡胶,西双版纳曼列橡胶有限公司的“曼列” 牌已获准注册,可以用于我所天然橡胶期货合约的履约交割。

② 进口3号烟胶片(RSS 3)实行产地认证交割:内在质量和外包装符合国际橡胶品质与包装会议(IRQPC)制定的《天然橡胶等级的品质与包装国际标准(绿皮书)》(1979年版)标准的,泰国、马来西亚、印度尼西亚、斯里兰卡等国生产的3号烟胶片(RSS 3)。

⑹ 包装

① 国产天然橡胶(SCR WF)的外包装应当用聚乙烯薄膜和聚丙烯编织袋双层包装,每包净含量33.3kg,每吨30包,无溢短。胶包尺寸为670×330×200mm,胶包外应标志注明:标准橡胶级别代号、净重、生产厂名或厂代号、生产日期和生产许可证编号等内容。

② 进口3号烟胶片为胶片复盖的胶包,每个交货批次的胶包重量应当一致,标准件重为111.11kg,每吨9包,无溢短。非标准件重可以按实计量,允许有±0.2%的磅差和±3%的溢短。

⑺ 交割商品必备单证

① 国产天然橡胶(SCR WF)在实物交割时应当提供与实物一致的交易所指定的国家法定检验机构(附件一)出具的质检证(或检测/鉴定报告)原件。

② 进口3号烟胶片在实物交割时应当提供进口货物报关单、商检证书正本或副本原件、外贸合同、海关进口关税专用缴款书、海关代征增值税专用缴款书的复印件。

③ 检验方法为抽样检验,抽样地点应当入库完毕后在指定交割仓库内, 严禁在车站、码头等运输途中抽样。检验批量以100吨以下(包括100吨)为一个检验批次,超过100吨应当分若干批次检验。

国家税收、商检等政策调整的,应当遵守其规定,相关进口商品的单证要求由交易所另行发布。

⑻ 有效期

① 国产天然橡胶(SCR WF)在库交割的有效期限为生产年份的第二年的最后一个交割月份,超过期限的转作现货。当年生产的国产天然橡胶如要用于实物交割,最迟应当在第二年的六月份以前(不含六月)入库完毕,超过期限不得用于交割。

② 进口3号烟胶片在库交割的有效期限为商检证签发之日起十八个月,超过期限的转作现货。用于实物交割的3号烟胶片应当在商检证签发之日起六个月内进库,否则不得用于交割。

③ 在库天然橡胶的商检证、质检证(或检测/鉴定报告)自签发之日起90 天内有效。期满后,其相应的商品应当重新检验合格后方可用于下次交割。

⑼ 到库天然橡胶应当干燥、清洁

指定交割仓库在验收时应当对整批交割商品的10%开包检查,并重新缝好。如发现有表面老化龟裂、雨淋、受潮、霉变、发黑、污染严重等影响使用的情况,予以拒收,不得用于交割。

标准仓单所列标的物应当是同一批次、同一包装规格的天然橡胶。

⑽ 仓储费的支付

仓储费按日收取。最后交割日以前(含当日)的仓储费用由卖方承担,最后交割日以后的仓储费用由买方承担。收费后,由指定交割仓库在标准仓单上注明仓储费付止日期。货主应当在每月月底前到指定交割仓库办理付费手续,可以预付。

⑾ 期货转现货

① 期转现

指持有方向相反的同一月份合约的会员(客户)协商一致并向上海期货交易所(以下简称交易所)提出申请,获得交易所批准后,分别将各自持有的合约按交易所规定的价格由交易所代为平仓,同时按双方协议价格进行与期货合约标的物数量相当、品种相同、方向相同的仓单的交换行为。

② 期转现的期限

欲进行期转现合约的上市之日起至交割月份最后交易日前二个交易日(含当日)止。

持有同一交割月份合约的买卖双方会员(客户)达成协议后,在上述期限内的交易日的14:00前,到交易所申请办理期转现手续,填写交易所统一印制的期转现申请单。

③ 期转现的适用范围

仅适用于本所所有上市品种的历史持仓,不适用在申请日的新开仓。

④ 期转现的交割结算价

买卖双方会员(客户)达成的协议价。

⑤ 申请期转现的期货头寸处理

申请期转现的买卖双方原持有的相应交割月份期货头寸,由交易所在申请日的15:00之前,按申请日前一交易日交割月份合约的结算价平仓。

⑥ 期转现的交易保证金

按申请日前一交易日交割月份期货合约结算价计算。

⑦ 期转现的票据交换(包括货款、仓单)

在申请日后一交易日14:00前在本交易所内完成。

⑧ 卖出方应当在办理期转现手续后七日内向交易所提交增值税专用发票。如卖方在14:00之前交付增值税专用发票的,经复核无误后,交易所退付卖方相应的保证金。如在14:00之后交付的,交易所在下一交易日结算时清退相应的保证金。交易所在收到卖方增值税专用发票的下一个工作日内向买方开具增值税专用发票。

未按时提交增值税发票的,按《上海期货交易所结算细则》中的有关规定处理。

⑨ 非标准仓单

申请非标准仓单的期转现时,除应当填写交易所统一的申请表外,还应当提供相关的买卖协议和提单复印件;非标准仓单期转现的票据交换在相关会员之间进行;涉及非标准仓单交割实物质量纠纷的,由相关会员协调处理,交易所对此不承担担保责任。