股指期货:高处不胜寒,机构散户风声鹤唳

发布时间:2021-02-04股指期货方面,建议做空IC2103,做多IH2103。核心支撑论据如下:

-

市场风格频繁切换,A股资金抱团将面临“三个和尚没水吃”的困境;

-

资金流向南强北弱,H股核心资产比A股更具吸引力;

-

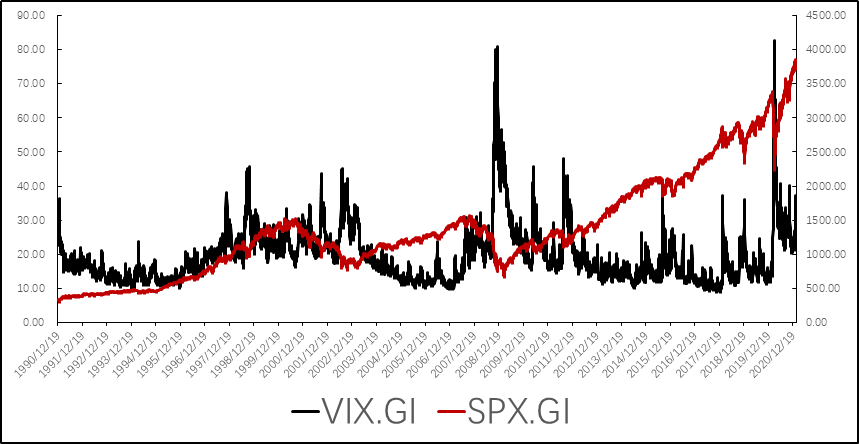

机构散户风声鹤唳,外围市场的杀跌和美国VIX指数到达30%以上的高位水平可能会带来恐慌性抛售;

-

疫情的变异和在国内的零星爆发;

-

2020年A股大多数上市公司业绩不及预期;

-

监管部门遏制公募基金用新基金接盘旧基金。

-

中美关系走向存在变数;

-

A股市场最后的疯狂和回光返照。

#投资建议#

@做空IC2103,做多IH2103

@股指期货策略核心逻辑

机构抱团“盛极而衰”,机构散户风声鹤唳草木皆兵

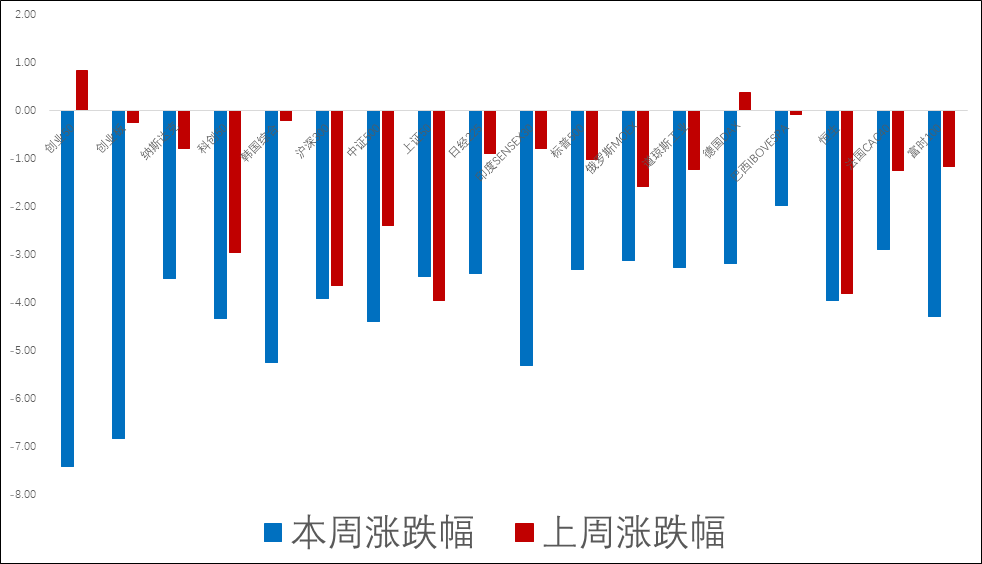

本月沪深300、上证50和中证500在连续涨停后创新高,尤其是在本月的前10个交易日继续上演少数龙头股的牛市。从全球角度看,创业50大幅上涨6.64%领跑全球,恒生指数大幅上涨3.87%,上证50、沪深300和中证500分别上涨1.99%、2.7%和-0.33%。

其中以白马股和龙头股权重较高的沪深300跑赢上证50和中证500,其主要原因是机构抱团核心白马股,特别是以新能源、光伏、白酒、医药生物、消费电子为代表的新兴行业的龙头老大(如宁德时代、比亚迪、隆基股份、贵州茅台、恒瑞医药、韦尔股份等)。

图表1:创业50领跑全球,市场风险偏好上升

1月下旬市场风格切换频繁,机构抱团大幅松动,外围市场和疫情等信息面和情绪面的信息一有利空的风吹草动,指数就应声下跌,正所谓覆巢之下无完卵,原本持续创新低的股票因为基本面和2020年年报预期兑现的概率较低,仍然持续走弱。

图表2:行业风格轮动明显,白马股机构抱团松动

数据来源:wind,信达期货研究发展中心

如图3所示,外围市场和疫情扩散等相关扰动因素只要有一点风吹草动,国内上证50、沪深300和中证500都会应声下跌。从近两周的情况来看,外围指数下跌的同时,A股也会伴随着大幅杀跌。

图表3:外围杀跌使A股跟着杀跌,机构散户风声鹤唳

数据来源:wind,信达期货研究发展中心

数据来源:wind,信达期货研究发展中心

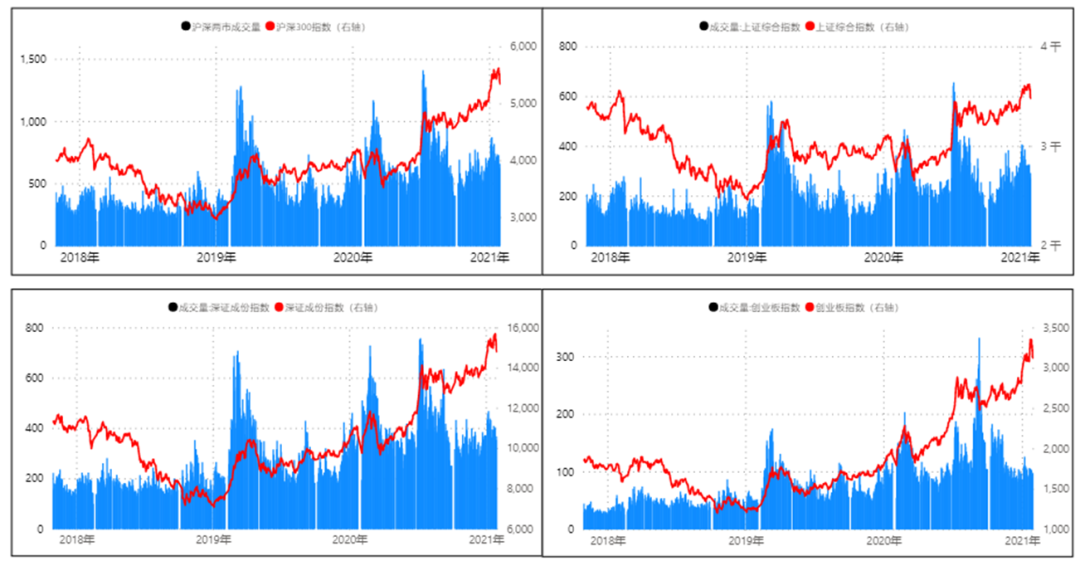

资金流向南强北弱,沪深两市成交额持续萎缩

从量价关系的角度看,虽然1月份沪深两市成交金额连续破万亿以上,但是其成交金额却在不断萎缩。其主要原因一方面是因为上文所说的指数创新高由少数白马股和核心龙头股推动,市场青睐部分龙头却忽视其他个股,导致市场整体成交量萎缩;

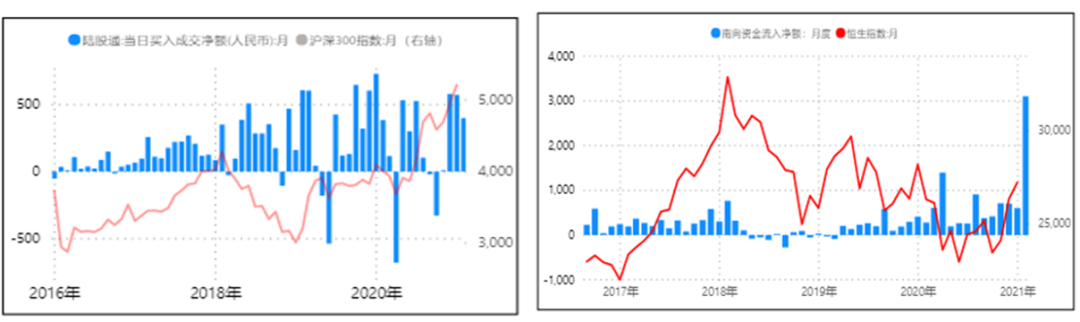

另一方面,更重要的是,由于机构发现港股的白马和龙头估值偏低。在茅台市盈率达到70倍时,腾讯的市盈率仅仅为50倍,H股性价比高于A股的白马和龙头股,所以导致南下资金强于北上资金,机构在H股进行短暂的核心抱团,使恒生指数再次站上30000点,创近期新高。

图表5:沪深两市成交额连续破万亿

图表6:资金流向南强北弱,机构抱团港股核心板块

数据来源:wind

AH股溢价将会再次进入下降通道

从AH股溢价的角度看,每当A股先行进入牛市大涨后,H股会紧跟随着上涨,AH股溢价缩小,当AH股溢价缩小到低位水平时,A股的相对“性价比”提升,机构再次买入A股的需求增多,AH溢价扩大。

图表7:AH股溢价处于相对高位,反弹无力后将大幅下降

风险溢价处于历史低位,很可能触底反弹

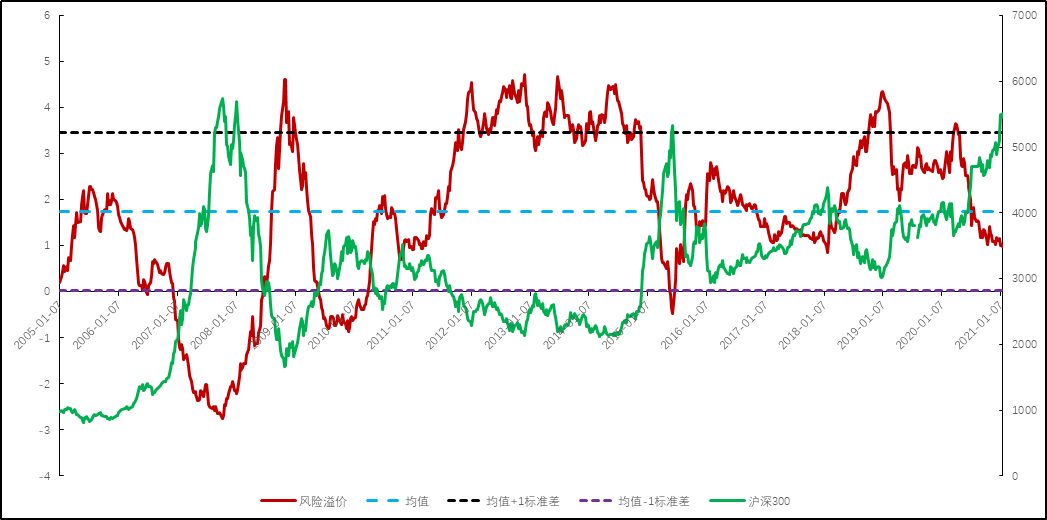

我们认为伴随着市场风险溢价到达均值以下的相对低位水平,投资者需要警惕风险溢价回升带来的系统性风险。

由于“风险溢价=E/P-10年期国债到期收益率”,一旦风险溢价触底回升,意味着市场投资者对风险的厌恶程度增加,所以沪深300和中证500走势恰好与沪深两市的风险溢价呈负相关。

当沪深300和中证500大幅杀跌,使风险溢价高于均值1倍标准差时,意味着市场处于阶段性底部,可参考2010年2月、2013年1月至2014年8月等;当沪深300和中证500大幅上涨使风险补偿远低于均值1.78时,投资者应当警惕系统性风险。

图表8:市场风险溢价与沪深300负相关

我们认为在十年期国债收益率变动幅度小于指数E/P变动幅度的情况下,市场风险溢价将会出现大幅反弹的原因主要有以下三点:

-

伴随着2020年年报业绩兑现,大部分核心指数成分股业绩不及预期;

-

A股机构抱团松动,监管部门限制公募基金用新基金“接盘”旧基金,2015年5月牛市最疯狂的时候,证监会同样推出类似规定;

-

疫情再次大规模爆发,而根据最新数据显示,我国研制的旧疫苗只对海外变异品种80%的情况下起作用,仍然存在较大变数。

图表9:风险溢价与中证500